- La solvencia se incrementa hasta el 17,71% CET1 (phase-in)

- Para poder afrontar la situación de la pandemia, los bancos aprovisionan 33 millones de euros

- La inversión crediticia bruta crece un 4,5% hasta alcanzar los 6.368 millones de euros

- Se han concedido créditos blandos a empresas y negocios por valor de 135 millones de euros, y moratorias con un saldo vivo pendiente de amortización por valor de 122 millones de euros

La banca andorrana cierra el 2020, un ejercicio marcado por la COVID-19, con un resultado agregado de las entidades de 84 millones de euros tras realizar provisiones extraordinarias de 33 millones de euros, siguiendo las recomendaciones del supervisor y las directrices promulgadas a escala internacional. Con todo, la banca ha incrementado el volumen de los recursos gestionados de clientes un 4%, hasta los 51.741 millones de euros, la inversión crediticia un 4,5%, y la ratio de solvencia hasta el 17,71% CET1 (phase-in). Estas cifras constituyen un adelanto al cierre oficial a 31 de diciembre de 2020, a la espera de que sean revisadas por los auditores y aprobadas por los órganos de administración de cada entidad.

Los tipos de interés bajos, la adaptación continuada a la normativa bancaria internacional y las fuertes inversiones tecnológicas presionan los resultados del sector con una rentabilidad financiera (ROE) que se sitúa en un 5,37%, por encima de la media de los bancos europeos (del 2,12%, según datos del BCE del 3.º trimestre de 2020).

La directora general de Andorran Banking, Esther Puigcercós, destaca que: «el 2020 ha sido un año difícil, marcado por el efecto de la pandemia, si bien las entidades andorranas han mantenido su fortaleza y atracción a nivel de captación de recursos de clientes. Las provisiones por la crisis sanitaria han tenido una incidencia significativa sobre la cuenta de resultados, sin dañar su sólida posición en términos de solvencia y liquidez».

La ratio de solvencia CET1 (phase-in) es del 17,71% a 31 de diciembre del 2020, ligeramente superior a la del ejercicio anterior, del 17,48%, y por encima de la media de los bancos europeos, que se sitúa en el 15,21% según datos del Banco Central Europeo (BCE) del 3.º trimestre del 2020. La ratio de liquidez (LCR) es del 187%, superior asimismo a la media de los bancos europeos, que se sitúa en el 170% al cierre del tercer trimestre de 2020.

Medidas COVID

Las entidades bancarias andorranas han prestado su apoyo tanto a las administraciones públicas como a empresas, negocios y familias. La inversión crediticia bruta se ha incrementado un 4,5%, hasta alcanzar los 6.368 millones de euros en 2020. Según declaraciones de la Sra. Esther Puigcercós: «en un año muy condicionado por la situación económica provocada por la pandemia, la banca andorrana mantiene su fortaleza, lo cual le permitirá continuar ayudando a familias y empresas.»

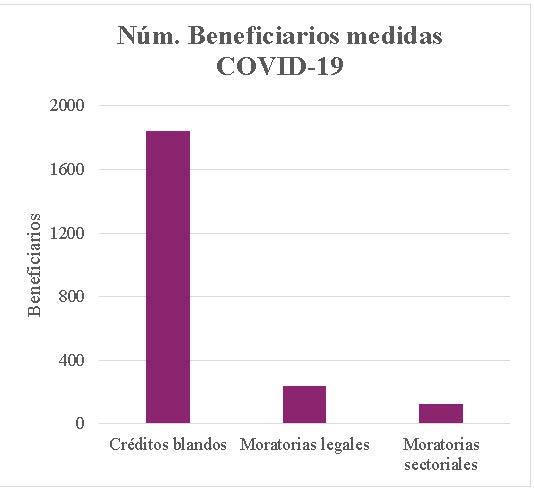

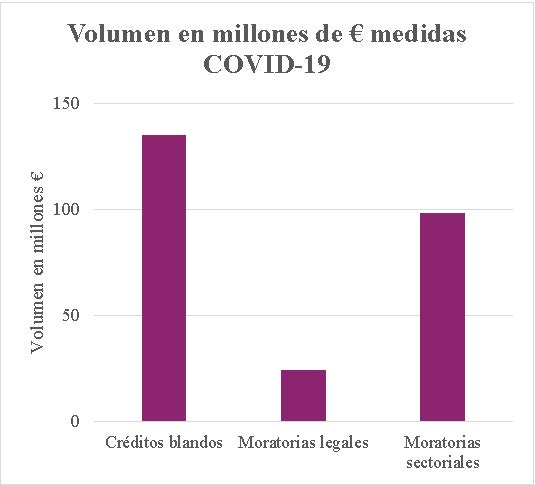

Respecto al programa extraordinario de avales para empresas y negocios puesto en marcha al principio de la crisis sanitaria para apoyar al tejido empresarial del país y garantizar los puestos de trabajo, de los 230 millones disponibles para empresas y autónomos se han concedido 1.875 créditos blandos por un importe total de 135 millones.

Las entidades bancarias andorranas han concedido un total de 353 moratorias hipotecarias y no hipotecarias a los afectados por la crisis de la COVID-19, con un saldo vivo pendiente de amortización de 122 millones según los datos disponibles al cierre del 2020.

La información incluye tanto las moratorias de préstamos y créditos hipotecarios aprobadas por la Ley 5/2020, del 18 de abril, de nuevas medidas excepcionales y urgentes por la pandemia del SARS-CoV-2, como los acuerdos de moratorias sectoriales promovidos por la Asociación de Bancos Andorranos para paliar la situación extraordinaria y sobrevenida de falta temporal de liquidez de los clientes de las entidades de crédito como consecuencia de la crisis sanitaria de la COVID-19.

Del total de moratorias formalizadas, el 65% corresponde a moratorias legales, si bien el saldo vivo pendiente de amortizar representa únicamente el 20% del total. Al cierre del ejercicio se habían formalizado 122 moratorias legales en préstamos hipotecarios por un saldo vivo pendiente de amortizar de 23 millones de euros. El 100% de los beneficiarios de estas moratorias son asalariados y autónomos que han visto mermada su liquidez a raíz de la COVID-19.

En el caso de las moratorias sectoriales, aprobadas por la Asociación para poder ampliar y complementar el alcance de las moratorias legales a particulares y empresas, se han formalizado 121 moratorias, 79 de las cuales en préstamos hipotecarios, por un valor de 91 millones de euros.